장단기 금리 축소

미 연준의 파월 의장은 국제결제은행과 남아공 중앙은행이 주최한 컨퍼런스에서 높은 인플레이션이 예상보다 오랜 기간 이어질 수 있다고 전망하였고 여전히 높은 인플레이션을 우려했습니다. 인플레이션 상승세가 내년에도 이어질 수 있다고 전망한 파월 의장은 임금도 같은 상승 압력을 받고 있다고 밝혔습니다.

그러면서 연준은 소비자와 기업의 인플레이션 기대가 높아지는지를 면밀히 관찰할 것이며 인플레이션이 오랜 기간 이어질 수 있다는 기대감인 기대 인플레이션이 형성될 경우 연준은 가능한 다양한 결과에 대해 정책을 포지셔닝해야 할 필요가 있고 필요할 경우 통화정책을 채택할 준비가 돼 있어야 한다고 말했습니다.

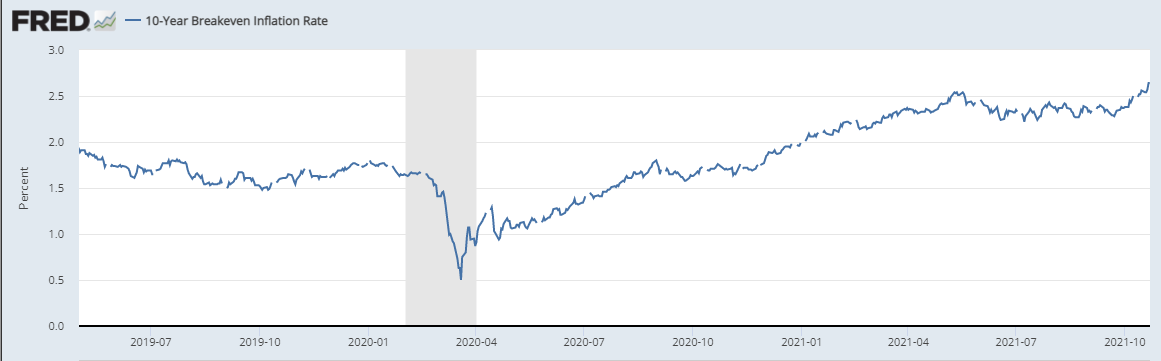

현재 10년 물 기대인플레이션(BEI)은 지난 4월 미 10년 물 장기금리가 1.77%를 찍었을 당시의 인플레이션 고점 수준을 넘어서고 있는데 이미 시장에 기대인플레이션이 형성되면서 장기적인 인플레이션 상승에 따른 연준의 금리 인상을 두려워하고 있습니다.

이렇듯 파월 의장의 발언에도 기대 인플레이션은 약해지지가 않고 있고 10/23일 미국 국채 10년 물 금리는 전일 대비 약 6bp 하락했고 단기금리는 살짝 상승하면서 "인플레이션 상승세가 지속되면 대응할 것"이라는 파월 의장의 발언에 장기금리는 하락 단기금리는 상승하는 모습을 보였습니다.

*실질금리=10년물 장기 금리 - 기대 인플레이션*

그러면서 실질금리도 하락하는 모습을 보였는데 이는 기대 인플레이션 BEI가 높아져서 실질금리가 하락했다기보다는 10년 물 장기 금리가 낮아지면서 실질금리도 하락한 것으로 보이는데 아무래도 파월의 발언에 따른 실질금리 하락으로 볼 수 있습니다.

다만 앞으로 실질금리는 상승할 것으로 예상이 되는데 그 이유에 대해 말씀드리겠습니다.

실질금리 상승 요인

실질금리는 향후 상승할 가능성이 높다고 보는데 경기 우려가 높아져서 실질금리 하락세가 나타나기보다는 공급망 차질 문제 점차적 해소와 고용의 상승에 따른 요인으로 실질금리가 상승할 것으로 보고 있습니다.

현재 제조업에서는 여전히 공급 차질 문제가 이어지고 있고 공급자 운송시간은 최고치를 다시 경신했지만 수요가 약해지지는 않고 매출 성장세가 계속되면서 구매활동은 더 활발해졌고 재고도 증가하는 모습을 보이고 있습니다. 그리고 신규 주문은 8개월 만에 최저치를 기록했지만 여전히 높은 수준을 유지하고 있고 주문잔량도 여전히 높습니다.

그 영향에 가격 지수들도 모두 사상 최고치를 기록하고 있으며 일할 사람이 부족하고 공급이 되지 않아서 매출 증가세를 유지하기 어려울 정도로 수요가 강한 상황입니다. 하지만 고용의 회복이 특히 서비스업 고용이 다시 늘고 있는 모습을 보이고 있으며 다음 주 금요일에 발표되는 10월 비농업부문 고용지표는 38.5만 명을 예상치로 두고 있습니다.

그렇기 때문에 고용에서의 회복이 얼마큼 수요를 받쳐주는지 그에 따라 고용지표가 예상을 웃돌 경우 실질금리가 다시 한번 금리를 끌어올릴 것으로 보입니다.

'투자에관하여 > 매크로 전망 및 거시경제' 카테고리의 다른 글

| 파월 의장이 주장하는 인플레이션은 정말 일시적일까? 과거와 현재의 변화를 관찰해보자 (8) | 2021.11.03 |

|---|---|

| 11월 FOMC 관전포인트 - 이제 드디어 테이퍼링 시작, 금리인상 시점은 언제? (15) | 2021.10.28 |

| 테이퍼링 일정 발표한 9월 FOMC 의사록 향후 증시 움직임은? (8) | 2021.10.14 |

| 9월 FOMC 프리뷰 및 일정 소개 - 이제는 진짜 테이퍼링 실시 할 것인가? (18) | 2021.09.17 |

| 4분기 주식시장 반등할 것이라고 보는 이유 (ft.테이퍼링, 경기 피크아웃, 델타 변이) (16) | 2021.08.28 |